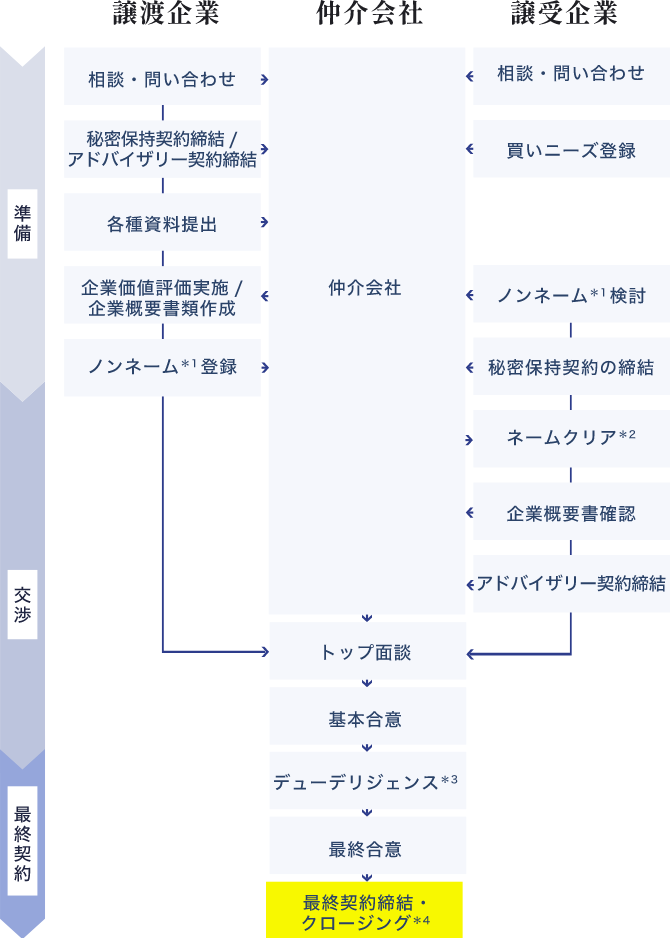

Flow 一般的な流れ

一般的な流れ

M&Aの流れは大きく3つに分けることができます。フェーズごとの流れ・ポイントをご紹介いたします。

目次

- M&Aにおいて、譲渡希望企業の企業名等を明かさずに概要を要約したものを指す

- ノンネームで打診した譲渡希望企業の企業名を買い手候補企業に開示することを指す

- M&Aを実施するにあたって、M&A対象について詳細に調査することを指す

- M&Aでの経営権の移転を完了させる最終的な手続のこと

Phase1 検討・準備

M&Aの目的や方向性を明確に定める

M&Aは目的ではなく手段です。準備段階から買収・売却後のビジョンを視野に入れて検討を進めていきましょう。実現すべき目標が明確化していない状態で交渉に進んでしまうと、コストやリスクの評価がいいかげんになってしまったり、M&A契約自体が目的化してしまい不本意な事態に陥りかねません。

例えば、M&Aによる第三者承継を検討する場合、親族承継ではなくM&Aを選択することがベストな選択であるかを考える必要があります。その上で、M&Aを行う目的や自社の譲れない条件を洗い出し、スムーズに進められるように準備することが大切です。

譲渡側(売り手)のポイント

具体的な目標・条件の設定、交渉で強みとなる側面(技術力、財政基盤など)と弱点あるいはリスクとなる側面について事前整理しておくとよいでしょう。M&Aの交渉では財務や法務などの詳細な事項が争点となります。

譲受側(買い手)のポイント

現状を分析し、買収後の組織のあり方や成長戦略に関するビジョンを明確化しながら、M&Aの戦略を検討します。そして、それに基づいて交渉相手の条件や買収スキームをある程度絞り込んでいきます。

M&A仲介会社への相談・依頼

M&Aは財務・税務・法務・労務など、専門的かつ幅広い側面にわたる知識が必要とされ、専門家がいない状態で行うのは難しいというのが実情です。そのため、M&Aの検討段階からクロージングまで一貫してフォローを行う、当社のようなM&A仲介会社をご利用いただくことをおすすめいたします。

M&A仲介会社に依頼する際には、「アドバイザリー契約」を締結します。契約内容としてはM&Aアドバイザーの業務内容や範囲、報酬などを規定します。このアドバイザリー契約には、機密情報を扱うM&Aでは欠かせない秘密保持契約についても規定する場合が一般的です。

M&A仲介会社契約時の動きは下記になります。

譲渡側(売り手)

譲受側(買い手)

MASの強みとポイント Strengths and points

-

税理士、社会保険労務士のみならず、業種に応じた専門家を配置し業種別サポートを実施しております。

Phase2 マッチング・交渉

M&A交渉先の選定

交渉先選定の際には20~30社程度の候補企業リスト(ロングリスト)を作成し、そこからさらに8社程度(ショートリスト)に絞り込むという方法をとるのが一般的です。

譲渡側(売り手)の動きとして、準備フェーズで作成する企業名が特定できない案件概要書(ノンネームシート)を買主候補に提示します。

譲受側(買い手)はM&A仲介会社を通じて提示されるノンネームシートなどをもとに、有望な買収対象を探します。候補企業の魅力度と買収の実現可能性を分析し、交渉相手を絞り込んでいきます。

MASの強みとポイント Strengths and points

-

徳島県内はもちろんのこと、幅広いネットワークを活用し全国から候補企業を選定しご案内致します。

トップ面談・交渉

M&A先を決めた後はトップ面談を行います。トップ面談とはM&Aを行う企業の経営者同士がM&Aについて面談・話し合いを行うことです。

トップ面談後に改めてM&Aを進めたいという意向があれば、譲受側(買い手)から譲渡側(売り手)に対して意向表明書の提示を行います。意向表明書の提出は必須ではありませんが、譲受側(買い手)が前向きに買収を検討していることを譲渡側(売り手)に伝えることができるので、今後の交渉もスムーズに進めやすくなります。

交渉の際は取引価格や社員の処遇、契約の時期など大まかな条件を調整します。

MASの強みとポイント Strengths and points

その後の交渉や契約の成否を左右する重要局面です。

スムーズな交渉と契約の成約率を高めるためのアドバイスを行います。

基本合意の締結

基本合意では交渉時に予め取り決めた、M&Aスキームの確認、取引価格の確認、譲受側(買い手)による企業価値の査定(デューデリジェンス)の協力、独占交渉権の確認などを行い、「基本合意書」と呼ばれる書面にて契約を締結します。

この後行われるデューデリジェンスによって取引価格やM&Aを行うかどうかについて判断がなされるため、基本合意書に記載されている内容には法的拘束力がない場合がほとんどです。

MASの強みとポイント Strengths and points

スムーズな交渉と契約に向けた基本的な条件の擦り合わせを行います。

問題の先送りとならないよう課題事項の抽出と調整を行います。

Phase3 最終契約

デューデリジェンスの実施

基本合意の締結後に、譲受企業が譲渡企業に対して「デューデリジェンス」と呼ばれる企業調査を実施します。デューデリジェンスでは譲渡側(売り手)に対して法務、税務などのさまざまな観点から調査を行い、最終的な譲渡対価などを決定します。譲渡側(売り手)は自社に関する幅広い資料が求められるので、準備を進めるようにしましょう。

M&Aのデューデリジェンスを行う期間は譲渡側(売り手)の規模や事業内容にもよりますが、中小企業の場合、現地での実査は1〜3日程度、監査レポートが完成するまでは1〜2カ月程度の時間を要します。

※当社でもデューデリジェンスのご依頼を承っております。ただし、当社が仲介している譲渡案件については、利益相反の観点から原則として譲受企業側の責任で行われます。

最終契約の締結・クロージング

デューデリジェンスの結果をもとに最終条件や細目事項の決定をし、最終契約書案を作成していきます。

「クロージング」とは最終契約書案にもとづき経営権を移転する手続きのことです。

このクロージングをもってM&Aの手続きが完了となり、M&Aの成約となります。

株式譲渡の場合では、株式の譲渡によって経営権の移転が行われ、譲受企業から対価の支払いなどが行われます。

MASの強みとポイント Strengths and points

-

基本合意及びデューデリジェンス結果に基づき、双方の最終的な意向を確認し最終合意契約の締結をサポート致します。